Sau 2 năm chịu tác động của dịch Covid-19, phần lớn đơn vị kinh doanh phải thu hẹp quy mô thì các chuỗi nhà thuốc lại đua nhau mở mới cửa hàng. Ngành dược phẩm được dự báo sẽ chứng kiến sự cạnh tranh cao khi có nhiều đại gia nhập cuộc.

Theo số liệu từ EIU, riêng năm 2021, doanh thu dược phẩm tại Việt Nam đạt 5,9 tỷ USD, tăng 9,6% so với cùng kỳ.

Đại gia tăng mở rộng thị phần

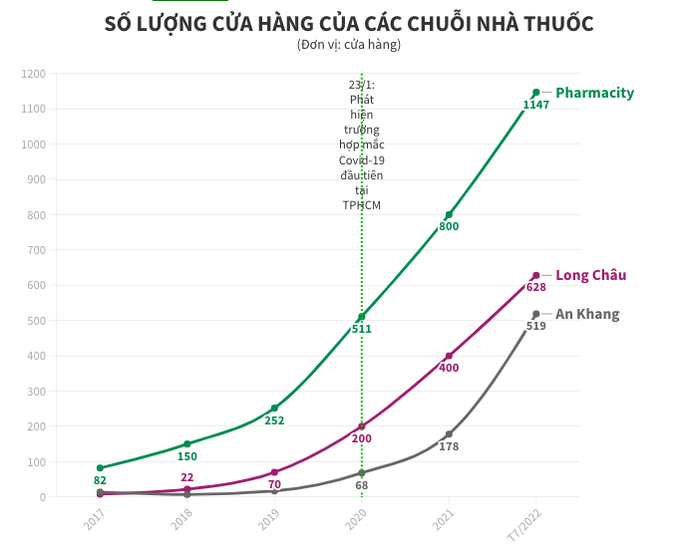

3 ông lớn tham gia cạnh tranh mở rộng thị phần ngành dược sôi nổi nhất hiện là Pharmacity, Long Châu, An Khang.

Công ty cổ phần Bán lẻ Kỹ thuật số FPT (FPT Retail, mã chứng khoán: FRT) mua lại chuỗi nhà thuốc Long Châu vào tháng 1/2017, khi chỉ có 4 cửa hàng tại TPHCM. Sau đó, công ty đã xây dựng chuỗi hiệu thuốc này lên hơn 700 cửa hàng trên khắp 63 tỉnh thành.

5 năm tới, FPT Retail thậm chí có kế hoạch nâng tổng số cửa hàng Long Châu lên 3.000 cửa hàng. Trong khi mảng kinh doanh điện thoại của FPT Retail đang chậm lại do thị trường bão hòa, mảng dược phẩm kỳ vọng sẽ thúc đẩy tăng trưởng lợi nhuận của công ty trong dài hạn.

Trong khi đó, Công ty cổ phần Đầu tư Thế Giới Di động (mã chứng khoán: MWG) mua lại An Khang vào năm 2017, với 14 cửa hàng tại thời điểm đó.

Tại họp đại hội đồng cổ đông năm 2018, ban lãnh đạo công ty cho biết hoạt động kinh doanh bán lẻ dược phẩm chưa rõ ràng. Tuy nhiên, trong quý IV/2021, sự dịch chuyển từ kênh truyền thống sang kênh hiện đại rõ ràng hơn. Công ty tăng tốc mở mới chuỗi nhà thuốc An Khang và chuyển sang sở hữu toàn bộ vào tháng 11/2021 khi nâng tỷ lệ sở hữu từ 49% lên 99%.

|

Tốc độ mở mới cửa hàng của 3 ông lớn bán lẻ dược phẩm (Biểu đồ: Thảo Thu). |

Chuỗi nhà thuốc An Khang hiện phủ khắp 33 tỉnh thành trên cả nước, được lãnh đạo đặt mục tiêu có 800 vào cuối năm nay và 2.000 cửa hàng vào cuối năm 2023.

Pharmacity thành lập vào năm 2012 và cũng liên tục mở rộng. Năm 2019, Mekong Capital bắt đầu tài trợ vốn cho Pharmacity. Sau khi nhận đầu tư, việc mở mới cửa hàng Pharmacity tăng tốc đáng kể. Riêng năm 2021, đơn vị này mở đến 200 nhà thuốc, dẫn đầu thị trường về quy mô điểm bán. Tính đến thời điểm hiện tại, chuỗi nhà thuốc này lớn nhất Việt Nam về số lượng cửa hàng. Công ty đặt mục tiêu 5.000 cửa hàng vào năm 2025.

Nhưng kể đến 3 ông lớn bán lẻ này vẫn chưa thấy rõ được cuộc đua giành thị phần ngành thuốc. Công ty cổ phần Bamboo Capital (mã chứng khoán: BCG) từng liên tục rót vốn vào Dược phẩm Tipharco hay Công ty cổ phần Thế Giới Số (Digiworld, mã chứng khoán: DGW) đầu tư vào Đại Tín Pharma…

Công ty con của Công ty Cổ phần Tập đoàn Masan (mã: MSN) là WinCommerce đã góp vốn thành lập chuỗi nhà thuốc. Cụ thể, Công ty cổ phần Dr.Win, vốn điều lệ 28,5 tỷ đồng được giới thiệu có ngành nghề chính là dược phẩm.

Thị trường gần đây cũng xôn xao trước thông tin Viettel bất ngờ "lấn sân" bán lẻ thuốc, đẩy thị trường vào cuộc đua mới. Công ty TNHH Nhà nước MTV Thương mại và Xuất nhập khẩu Viettel (Viettel Commerce), công ty con của Viettel đã gửi thư mời chào giá về cung cấp thuốc, thực phẩm chức năng, mỹ phẩm, vật tư y tế. Các sản phẩm này sẽ được bán trong hệ thống nhà thuốc Viettel.

Lợi thế cạnh tranh gì?

Trả lời thắc mắc của cổ đông về cuộc cạnh tranh giữa Long Châu và Pharmacity trong họp đại hội đồng cổ đông năm 2022, đại diện FPT Retail cho biết mỗi chuỗi có tiềm năng và định hướng khác nhau nên khó có thể so sánh. Hiện Pharmacity là chuỗi lớn nhất trên thị trường và Long Châu lấy đó làm động lực để tăng trưởng. Tuy nhiên, công ty ưu tiên về hiệu quả, không quá đặt nặng về số lượng.

Thực tế, tham gia vào "cuộc đua" ngành dược phẩm, mỗi đơn vị đều có những lợi thế cạnh tranh riêng.

Theo Công ty cổ phần Chứng khoán SSI, trước khi được FPT Retail mua lại, Long Châu đã thiết lập mối liên kết chặt chẽ với các bệnh viện tại TPHCM, cho phép nhà thuốc dự báo chính xác hơn nhu cầu trong khu vực với từng loại thuốc.

Trong khi đó, Thế Giới Di Động có cơ sở khách hàng từ chuỗi siêu thị, mảng ICT và CE rộng khắp cả nước. Do đó, công ty có thể tận dụng lợi thế này để tăng cường bán chéo sản phẩm của An Khang.

Các đơn vị cũng rầm rộ chiêu mộ dược sĩ với mức lương cạnh tranh. Long Châu liên tục tuyển dụng khắp cả nước mức thưởng cao nhất cho nhân viên là năm tháng lương, ngoài lương tháng 13 theo quy định.

|

Chiến lược "cộng sinh" với các cửa hàng sẵn có giúp tăng lưu lượng khách cho cả 2 (Ảnh: FRT). |

Pharmacity cũng là đơn vị đứng đầu thị trường về chính sách phúc lợi cho dược sĩ khi thưởng cuối năm 1-12 tháng lương cơ bản.

Dr.Win trong thông báo tuyển dụng cũng cho biết dược sĩ trưởng có lương 10-12 triệu đồng. Mức này chưa kể thưởng và lương tháng thứ 13.

Bên cạnh đó, song song với việc đi dần vào các khu dân cư, các nhà thuốc vẫn tranh giành để mở cửa hàng ở những vị trí đắc địa.

Cuối năm ngoái, ông Trần Kỷ Mùi, một chủ nhà gặp trục trặc với Thế Giới Di Động và quyết định thanh lý trước hạn hợp đồng thuê mặt bằng, Long Châu sau đó thế chỗ, trả giá cao hơn 20%.

Các doanh nghiệp cũng tìm cách tối ưu từng mét vuông với mô hình "shop-in-shop" để phục vụ tối đa nhu cầu của khách hàng. Chiến lược "cộng sinh" với các cửa hàng sẵn có giúp tăng lưu lượng khách cho cả 2. Báo cáo tài chính soát xét quý II cho thấy chi phí trả trước cho việc thuê cửa hàng của FPT Retail và Thế Giới Di Động lên đến hàng trăm tỷ đồng.

Dù chưa chính thức bước chân vào thị trường, Wincommerce cũng đang sở hữu chuỗi cửa hàng bách hóa Winmart, với khoảng 3.000 siêu thị nhỏ và Viettel sở hữu mạng lưới bán lẻ với khoảng 370 cửa hàng viễn thông...

Quy mô chuỗi nhà thuốc có đi kèm lợi nhuận?

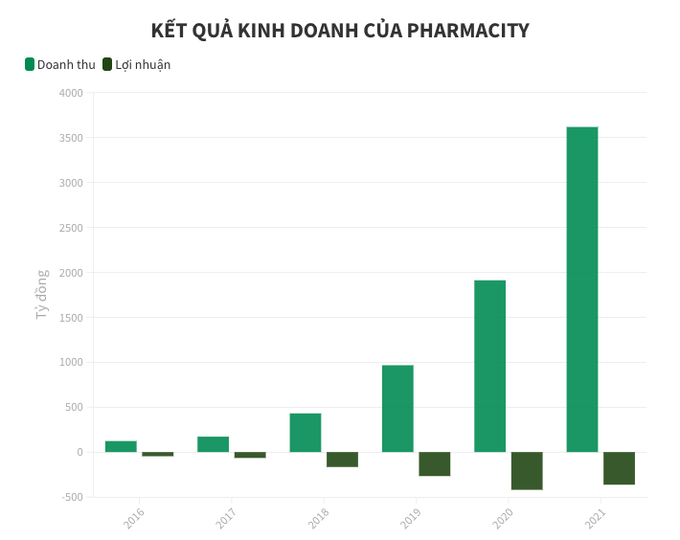

Mặc dù là chuỗi bán lẻ dược phẩm lớn nhất tính theo số lượng cửa hàng, Pharmacity vẫn thua lỗ vào năm 2021, trong khi Long Châu và An Khang đã hòa vốn.

Theo SSI, cùng là bán lẻ dược phẩm nhưng cơ cấu ngành hàng của các chuỗi sẽ khác nhau. Pharmacity đi theo mô hình nhà thuốc tiện lợi với tỷ lệ sản phẩm không phải thuốc chiếm lên đến hơn 70%, Trong khi Long Châu chú trọng vào các sản phẩm thuốc với tỷ trọng thuốc là 70-80%. An Khang hiện cân bằng giữa hai nhóm.

|

| Pharmacity vẫn thua lỗ vào năm 2021 (Biểu đồ: Thảo Thu). |

Ông Đoàn Văn Hiểu Em từng tiết lộ doanh thu trung bình của mỗi cửa hàng An Khang là 400-450 triệu đồng/tháng. Công ty đặt mục tiêu đẩy mạnh doanh thu lên 600 triệu đồng/tháng, đạt điểm hòa vốn và bắt đầu có lời khi khép lại năm 2022.

Trong khi đó, Long Châu đã kỳ vọng đạt 50-100 tỷ đồng lợi nhuận. Ngoài ra, doanh thu trên một nhà thuốc Long Châu để đạt điểm hòa vốn tùy thuộc vào nhiều yếu tố: quy mô cửa hàng, tiền thuê nhà, khu vực, nên sẽ dao động từ 500 triệu đồng đến 2 tỷ đồng.

Triển vọng nào cho ngành bán lẻ thuốc?

Báo cáo mới đây của Chứng khoán SSI nhận định các công ty dược phẩm bán lẻ sẽ duy trì tốc độ mở cửa hàng mới trong tương lai gần.

Công ty chứng khoán này chỉ ra một số triển vọng như kênh nhà thuốc vẫn có thể giành thêm thị phần từ kênh bệnh viện. Nguyên nhân do kênh bệnh viện sẽ mất thời gian để khôi phục tốc độ đấu thầu về mức trước dịch. Ngoài ra, nhu cầu về vitamin và thực phẩm chức năng ngày càng tăng. Mặc dù vậy, SSI đánh giá diễn biến này có thể chỉ mang tính ngắn hạn bởi nhu cầu này có thể đã đạt đỉnh vào quý IV/2021 và quý I/2022, cùng với số ca nhiễm.

Ngoài ra, chi tiêu của người tiêu dùng bị ảnh hưởng bởi lạm phát tăng và những lo ngại liên quan, nhưng chi tiêu cho dược phẩm có thể vẫn ổn định, do tính thiết yếu của các sản phẩm. Như vậy, các chuỗi nhà thuốc sẽ có thể chuyển phần chi phí gia tăng sang khách hàng. Các chuỗi nhà thuốc mở cửa hàng mới có thể thương lượng các điều khoản với các nhà cung cấp, do đó có thể tăng tỷ suất lợi nhuận gộp. Tuy nhiên, tỷ suất lợi nhuận ròng có thể không cải thiện nhiều do mở mới nhiều cửa hàng.

SSI cũng lưu ý thêm nhu cầu về vitamin và thực phẩm chức năng có thể giảm, do đại dịch dần dần được kiểm soát. Ngoài ra, lượt khám bệnh tại bệnh viện sẽ dần hồi phục cùng với sự mở cửa hoàn toàn của nền kinh tế, làm giảm nhu cầu tự mua thuốc.

Thảo Thu