|

VCBS dự báo nhu cầu tín dụng sẽ tăng tốc trong nửa cuối năm 2024 khi mặt bằng lãi suất duy trì ở mức thấp giúp thúc đẩy nhu cầu vay và nền kinh tế hồi phục - Ảnh minh họa. |

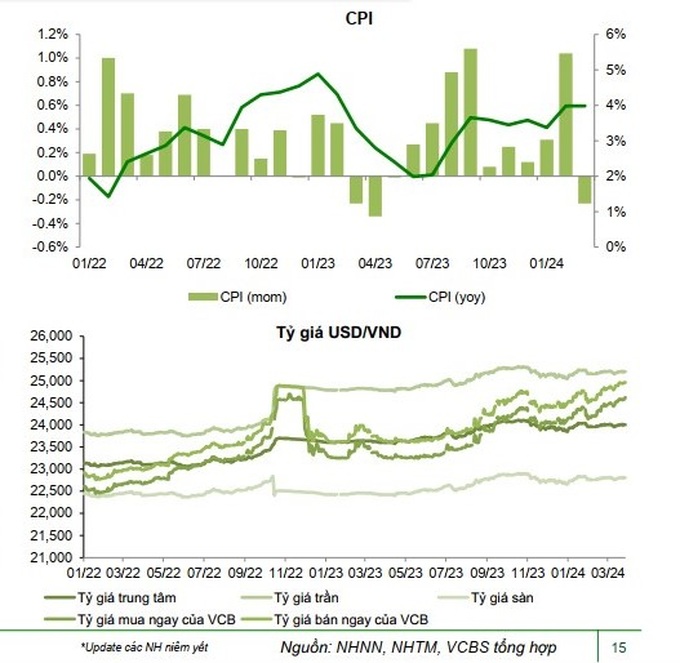

Đánh giá về xu hướng lãi suất trong nửa cuối năm 2024, Chứng khoán VCBS cho rằng, lãi suất huy động không còn dư địa giảm thêm dưới áp lực của tỷ giá và lạm phát. Theo đó, áp lực lạm phát dự kiến sẽ tăng từ thời điểm quý III/2024 dưới áp lực đến từ giá lương thực – thực phẩm tăng; giá điện, giá nhà tăng khi thị trường bất động sản hồi phục và điều chỉnh lương cơ sở. Bên cạnh đó, áp lực chênh lệch tỷ giá giữa đồng USD/VND khiến mặt bằng lãi suất khó có dư địa giảm thêm.

Lãi suất cho vay trung bình đối với các khoản vay mới dự kiến đi ngang. Nhóm ngân hàng quốc doanh: Áp lực giảm lãi suất hỗ trợ doanh nghiệp theo định hướng của Chính phủ và Ngân hàng Nhà nước (NHNN). Trong khi đó, nhóm ngân hàng tư nhân: Áp lực cạnh tranh lãi suất cho vay để thu hút khách hàng có chất lượng tốt, đặc biệt là nhóm ngân hàng quy mô nhỏ; Xu hướng gia tăng tỷ trọng cho vay khách hàng doanh nghiệp – nhóm có lãi suất cho vay thấp hơn so với nhóm khách hàng cá nhân ở một số ngân hàng.

“Mức chênh lệch lãi suất huy động – cho vay trong thời gian tới sẽ chịu áp lực thu hẹp trước những biến động của xu hướng lãi suất, tuy nhiên chúng tôi kỳ vọng mức chênh lệch này vẫn sẽ cao hơn thời điểm trước dịch Covid-19”, VCBS nhận định.

|

Cũng theo VCBS, lãi suất huy động đang có xu hướng tăng dần lên từ mức đáy, tuy nhiên mặt bằng lãi suất ở thời điểm hiện tại vẫn đang thấp hơn mức lãi suất huy động trung bình 3 năm trước giai đoạn dịch Covid-19 (5,05%). Tác động của việc tăng lãi suất lên NIM của hệ thống ngân hàng sẽ có độ trễ từ 3-6 tháng, áp lực có thể sẽ rõ ràng hơn từ quý IV/2024.

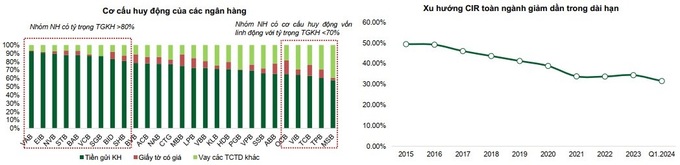

Công ty Chứng khoán này cũng cho rằng, động lực tăng trưởng lợi nhuận của hệ thống ngân hàng sẽ đến từ các ngân hàng với tiềm năng đến từ các yếu tố như: Thứ nhất, tối ưu hóa chi phí vốn. Trong bối cảnh môi trường lãi suất huy động đang chịu nhiều áp lực tăng trở lại, nhóm ngân hàng tư nhân có lợi thế về CASA và linh động trong hoạt động huy động vốn (với mức độ phụ thuộc vào tiền gửi khách hàng không quá cao) sẽ có nhiều tiềm năng tối ưu hóa được chi phí vốn, qua đó cải thiện được lợi nhuận.

Thứ hai, tập trung cải thiện/gia tăng thu nhập ngoài lãi, các nguồn thu từ phí. Một số ngân hàng có thể ghi nhận các khoản thu nhập bất thường từ upfront fee của hợp đồng bancassurance, lợi nhuận từ việc bán các công ty con, hay thu hồi các khoản nợ xấu đã xóa.

Thứ ba, tối ưu hóa chi phí hoạt động. Các ngân hàng tiếp tục đẩy mạnh chuyển đổi số, tăng cường hiệu quả quản trị, tiết giảm chi phí hoạt động để duy trì lợi nhuận. Tuy nhiên chi phí đầu tư cho công nghệ vẫn đang trong chu kỳ tăng mạnh nhằm tăng khả năng cạnh tranh và đáp ứng các quy định mới chặt chẽ hơn về an ninh, an toàn trong hoạt động thanh toán.

|

Nguồn: NHNN, NHTM, VCBS tổng hợp. |

Về tốc độ tăng trưởng tín dụng, VCBS dự báo nhu cầu tín dụng sẽ tăng tốc trong nửa cuối năm 2024 khi mặt bằng lãi suất duy trì ở mức thấp giúp thúc đẩy nhu cầu vay và nền kinh tế hồi phục. Theo đó, tốc độ tăng trưởng tín dụng cả năm 2024 ước đạt 12 – 13%.

Động lực tăng trưởng tín dụng đến từ hoạt động sản xuất, xuất khẩu tích cực, thúc đẩy giải ngân đầu tư công, đặc biệt là các dự án trọng điểm – có tính lan tỏa cao như dự án đầu tư cơ sở hạ tầng; Thị trường bất động sản hồi phục rõ nét hơn từ nửa cuối năm 2024 kéo theo tăng trưởng tín dụng các phân khúc cho vay doanh nghiệp bất động sản, xây dựng, cho vay mua nhà.

Về chất lượng tài sản, theo VCBS, áp lực nợ xấu vẫn ở mức cao trong nửa đầu năm tuy nhiên nhiều khả năng sẽ hạ nhiệt dần cùng với đà phục hồi của nền kinh tế. Có sự phân hóa giữa các ngân hàng, ở nhóm ngân hàng chất lượng tài sản tốt sẽ ghi nhận nợ xấu và nợ tái cơ cấu kiểm soát ở mức vừa phải; Trong khi, nhóm ngân hàng có tỷ trọng tín dụng doanh nghiệp cao (bao gồm TPDN) và có tỷ lệ bao phủ nợ xấu thấp có thể sẽ phải đối mặt với rủi ro nợ xấu và áp lực trích lập tăng cao trong năm 2024 – 2025.

“Chúng tôi tiếp tục duy trì dự báo lợi nhuận trước thuế toàn ngành ngân hàngvới mức tăng trưởng khoảng 10% trong năm 2024 và có sự phân hóa về triển vọng lợi nhuận giữa các nhóm ngân hàng. Nhóm cổ phiếu có thể xem xét đầu tư trong dài hạn là các ngân hàng có chất lượng tài sản tốt và duy trì tốc độ tăng trưởng vượt trội so với ngành, bao gồm: ACB, MBB, MSB, OCB, STB, TCB, TPB, VIB”, VCBS đánh giá.

Theo Đình Đại

Diễn đàn doanh nghiệp