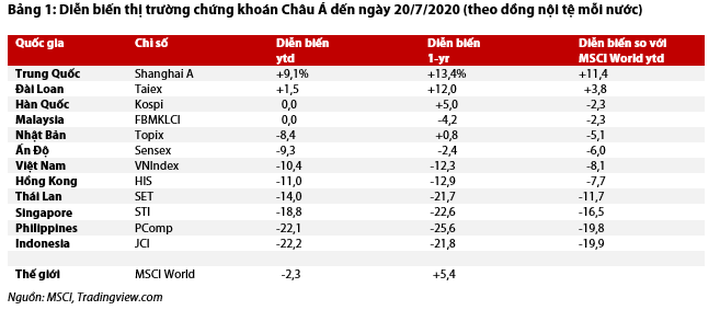

Một báo cáo mới nhất của các chuyên gia VDSC vừa công bố mới đây cho thấy, nhìn vào hiệu suất của các thị trường vốn châu Á trong năm nay, có một điều rõ ràng: thị trường Bắc Á ghi nhận hiệu suất tốt hơn so với Đông Nam Á (Bảng 1). Tại Đông Nam Á, không có thị trường nào tích cực cho đến thời điểm hiện tại, mặc dù Malaysia có thể được coi là một ngoại lệ trong khu vực. Trong các thị trường châu Á, chỉ có cổ phiếu Shanghai A-share tăng nổi bật (11%) so với MSCI World cho đến hiện tại. Đây có thể được xem là một bất ngờ khi xem xét tình hình toàn cầu hiện nay. Nhưng một lần nữa Trung Quốc vẫn là câu chuyện tiêu dùng tốt nhất trên thế giới. Andy Rothman của MatthewsAsia gần đây đã lập luận trong nghiên cứu về Trung Quốc “nền kinh tế Trung Quốc ngày càng chịu ảnh hưởng lớn từ nhu cầu trong nước”. Năm ngoái là năm thứ tám liên tiếp tiêu dùng và dịch vụ chiếm tỷ trọng lớn nhất trong GDP của nước này. Mặc dù sức chi tiêu của người tiêu dùng dường như sẽ yếu hơn bình thường cho đến năm sau, nhưng trên cơ sở tương đối Trung Quốc nhiều khả năng vẫn là quốc gia tiêu dùng tốt nhất thế giới. Đối với những người đủ già để nhớ câu nói nổi tiếng năm 2001 của Gordon G. Chang rằng “nền kinh tế và chính phủ Trung Quốc sẽ sụp đổ”, đây rõ ràng là một kịch bản rất khác. |

Một nguyên nhân cho sự vượt trội của các thị trường lớn so với các thị trường nhỏ hơn là thương mại tăng phát (reflation trade). Khi mức ngại rủi ro (risk aversion) bắt đầu giảm vào cuối tháng 3, các thị trường có thanh khoản và phát triển hơn đã thu hút vốn với tốc độ nhanh hơn so với các thị trường nhỏ. Điều này khá tương đồng với việc so sánh các cổ phiếu vốn hóa lớn và cổ phiếu vốn hóa nhỏ trong giai đoạn đầu khi thị trường phục hồi. Các nhà đầu tư đổ xô vào các công ty lớn, nổi tiếng có tầm nhìn tốt hơn và các số liệu dễ tiếp cận hơn. Đơn cử, VDSC xem xét Chỉ số Russell 2000 của các công ty vốn hóa nhỏ ở Mỹ và Chỉ số S&P 500. Kể từ khi ra mắt vào năm 1979, chỉ số Russell 2000 đã duy trì tốc độ với S&P 500 của nhóm cổ phiếu vốn hóa lớn và trung bình (Hình 1 & 2). Tuy nhiên, trong khi các công ty vốn hóa nhỏ và lớn ghi nhận hiệu suất tổng thể tương tự trong bốn thập kỷ qua, đã có những giai đoạn thay đổi đáng kể, bao gồm 4 tháng đầu năm 2020 khi các cổ phiếu vốn hóa nhỏ có hiệu suất kém gần 15% so với các công ty vốn hóa lớn. |

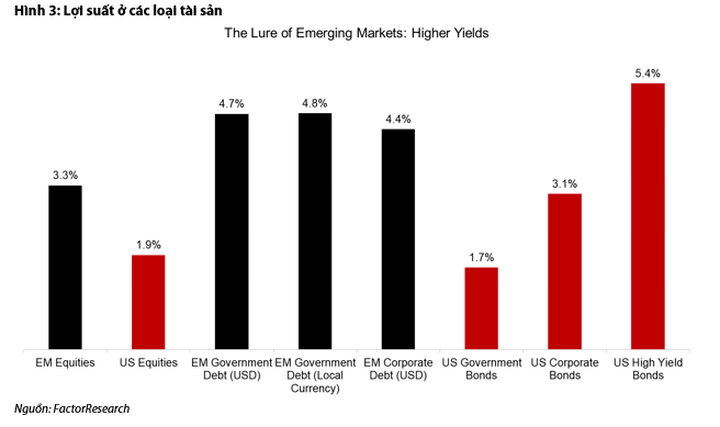

Chuyên gia VDSC lập luận rằng sự đối lập này là những gì đã xảy ra ở thị trường chứng khoán châu Á trong năm nay. Dòng tiền yếu chảy vào các thị trường mới nổi, nhìn chung ảm đạm, lặp lại thực tế là thị trường thanh khoản lớn hưởng lợi từ sự phục hồi nhanh hơn nhiều so với các thị trường nhỏ, ít thanh khoản hơn. Do đó, thị trường vốn ở các nước phát triển đã thu hút gần 122 tỷ USD (3,1% AUM) trong khi các thị trường mới nổi bị rút ra 31 tỷ USD (6,7% AUM) năm 2020. Mặc dù lợi suất ở thị trường mới nổi cao hơn nhiều so với các loại tài sản khác (Hình 3). |

Tóm lại, VDSC cho rằng, thị trường chứng khoán ASEAN sẽ phải chờ một vài quý trước khi nhận dòng vốn đáng kể từ các nhà đầu tư toàn cầu. Chỉ đơn giản là ASEAN không nằm trong tầm quan sát của các nhà phân bổ tài sản tại thời điểm này. Những người lạc quan có thể tập trung vào trái phiếu EM, vốn mang lại lợi suất cao hơn trái phiếu Mỹ.

Mai Chi